仕事が忙しく時間の余裕はなかったり、家族が増えたり、住まいが変わったり…ライフイベントにはさまざまな費用がかかるもの。

いざという時のためにも準備が必要です。

今から、将来を見据えた投資をはじめてみましょう!

金融商品にはどのようなものがあるの?

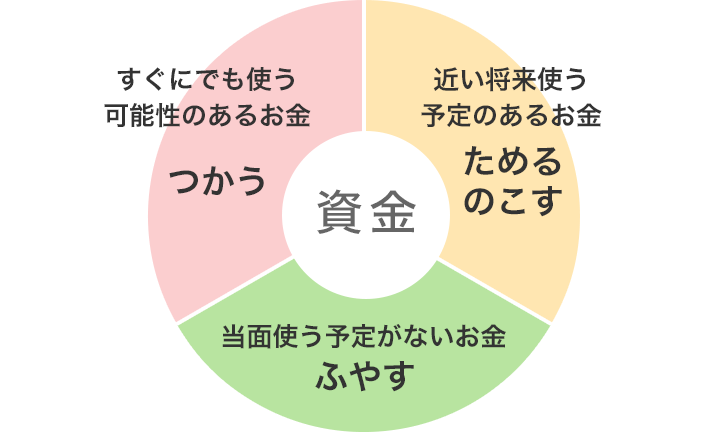

いつでも引き出しが可能で流動性を重視したいなら、円普通預金などがあります。

相対的に安定した収益および安全性を期待したいなら、円定期預金などがあります。

価格のブレは大きいけれど、相対的に大きな収益を期待したいなら、投資信託、外貨預金などが考えられます。

使いみちによって相性のよい商品も異なるので、まずは手元のお金をわけることにより「ふやす」ための資産運用にあてられるお金がいくらになるかが見えてきます。

また、商品によって為替変動や株価変動の影響を受けるため、価格のブレの大きさが異なります。目標金額や積み立て期間などをもとに商品選びをするのもひとつの方法です。

少ない元手で資産を作るには

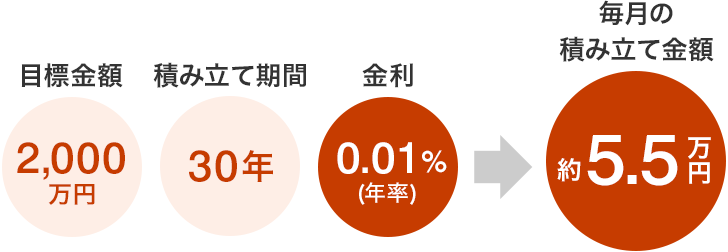

たとえば、30年で2,000万円貯めることを目標にしてみます。

円普通預金で2,000万円貯める場合は、毎月約5.5万円ずつ積み立てが必要なことがわかります。

仮に毎月コツコツ貯金ができたとしても、現在の低金利環境下では、利子はあまり期待できません。

現金のままでは、物価が上昇した場合、資産価値が目減りする可能性もあります。

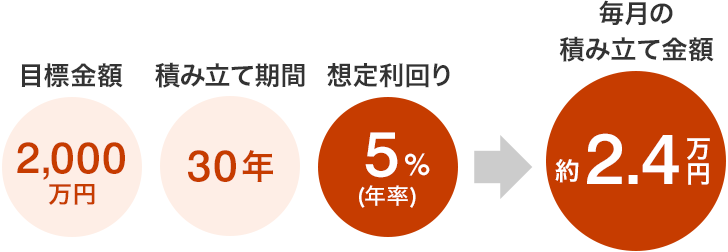

では、想定利回り5%(年率)で複利運用ができた場合はどうでしょうか。

今回のシミュレーションでは、毎月約2.4万円の積み立てで2,000万円を達成できることがわかりました。

シミュレーションによる概算値です。

積み立てプランはNISAにも対応!

税制メリットが大きいNISA口座でも積み立てプランを利用して投資信託の積み立てができます。NISA口座で積み立てると、投資信託の運用益にかかる税金が非課税になり、増えたお金を全額受け取ることができます!

NISA口座で積み立てできる金額はいくらまで?

NISA口座は長期・積み立て・分散に適した対象の投資信託に投資ができる「つみたて投資枠」と、より広い範囲にも投資ができる「成長投資枠」の2つから構成されています。「つみたて投資枠」で投資できる金額は年間120万円まで、「成長投資枠」で投資できる金額は年間240万円までです。「つみたて投資枠」と「成長投資枠」は併用可能なため、年間最大360万円まで投資することができます。

積み立てにおすすめのファンドは?

税制メリットの大きいNISAだからこそ、長く持つのに適した良質で特徴のある投資信託を選んでほしい。そんな想いで、ソニー銀行が中長期で保有するのに適した「まずはこの一手」というオススメの投資信託を厳選しました!NISAでどんな投資信託に投資しようか迷っているかたは、ぜひ参考にしてみてください。

こんなお悩みありませんか?

投資をはじめてみたいけれど「手続きが面倒」「まとまったお金がない」「売買のタイミングがわからない」などのお悩みはありませんか?

投資信託の積み立てプランなら、そんなお悩みも解決できるかもしれません。

積み立てプランのメリット

- 定期的に投資されるので、買うタイミングに悩まない。

- 少額から投資できるので気楽にスタート。

- 購入単価を均(なら)すことができる。

- 1一定金額で毎月自動的に引き落とし

- ソニー銀行の積み立てプランでは、毎月指定の日(2か7の付く日)になると、自動的に積み立て購入が行えます。

手続きはいたって簡単。

日々の相場をチェックしながら購入タイミングを見定めるストレスとはおさらばです!

- 2少額投資で気楽にスタート

- ソニー銀行の積み立てプランなら、月々1,000円からOK。

少額だから無理なく続けられますね。

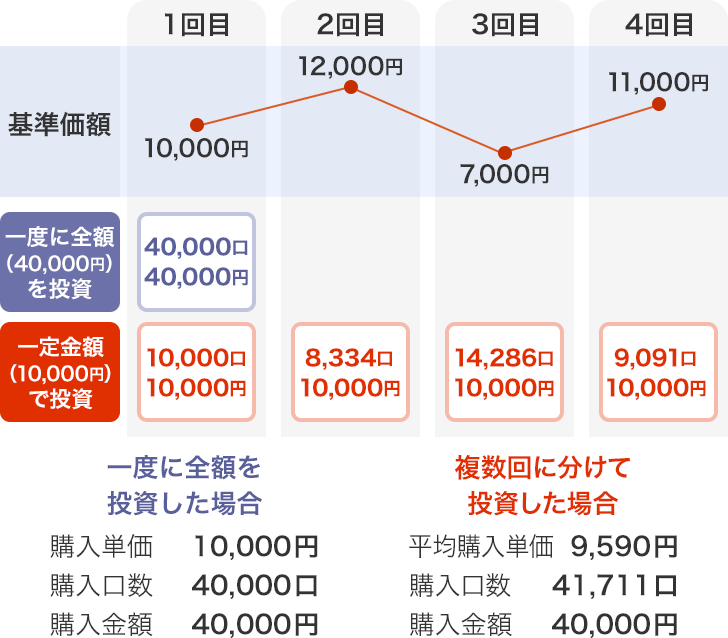

- 3長期の投資で購入単価のブレをならす

- 積み立てプランであれば購入金額が一定なので長期で投資を行えば、平均購入単価を低くできる可能性もあります。

一度に全額を投資した場合と複数回に分けて投資した場合の比較

NISAの世代別活用方法

それぞれの世代に適したNISAの活用方法を3分程度の動画でわかりやすく解説します。

積み立てプランで人気のファンド

- 1特定の指標に連動するインデックスファンド

-

日経平均株価やNYダウなど、特定の指標(インデックス)に連動することで、市場の動きと一緒に資産の成長を期待することができます。

- 2気軽に分散投資ができるバランス型ファンド

- 国内外、先進国新興国、株式債券など、値動きの異なるさまざまなカテゴリーをうまく組み入れているので、リスクも比較的低く抑えられます。

- バランス型ファンド

- 3販売手数料がかからないノーロードファンド

- ソニー銀行の場合はすべてのファンドが販売手数料無料、つまりノーロードです。

信託報酬など保有しているあいだにかかるコストの低さを特長とするファンドも豊富に取り揃えています。

まとめてみると

投資信託の積み立て購入ならストレスフリー

- 円のままよりもリターンが期待できて、中長期で着実に増やせる

- 積み立て購入だから毎月自動で購入されて手間がかからない

- 少額からでも無理なく積み立てることで着実に資産を増やす